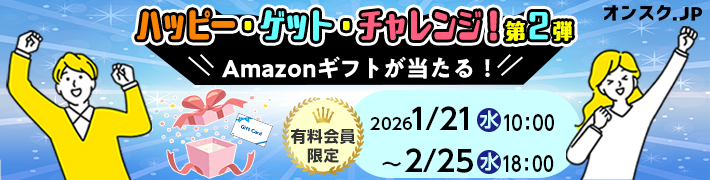

キャンペーン・講座情報

講座内容

生活するのに当たり前に支払っている「税金」。意外とその仕組みや手続きをあまり理解していないがために、知らず知らずのうちに節税できる場面で損をしていることも…。

本講座では、特に身近な税金である「所得税(住民税)」「相続税」「贈与税」の仕組みを学ぶとともに、年末調整や確定申告などの手続きで実践できる具体的な節税方法をお伝えします。

税金に関する事前知識は一切不要!数万~数百万円の損をする前に、税金の知識を身に付けて、正しく節約できる実践力を身に付けていきましょう。

この講座のおすすめポイント

- 税金の仕組みを知ることで、実践的な節税に活かせる

- 給料明細・源泉徴収票の見方や年末調整の手続きがわかる

- 講義動画

- 全35回(約5時間)

- 練習問題

- 全210問

- ダウンロード教材

- 音声、講義スライド

- その他機能

- 学習管理機能、キーワード検索機能、復習機能 等

-

講座開講・改訂日

本講座のコンテンツ(講義動画・問題演習・ダウンロード教材)を開講もしくは改訂した日です。

上記コンテンツは、いずれも過去の本試験の内容から試験に重要な部分を取り上げておりますが、受講や受験のタイミングによって、最新の本試験の内容に一部未対応となる場合がございます。

- 2020年10月05日

もっと詳しく見る

講座カリキュラム

| 1.税金についての基礎 | 1-1.税金の種類 |

|---|---|

| 1-2.正しい節税とは | |

| 2.会社員・公務員の税金 | 2-1.給与明細の見方 |

| 2-2.年末調整とは | |

| 2-3.源泉徴収票について | |

| 2-4.転職・退職時の税金① 所得税 | |

| 2-5.転職・退職時の税金② 住民税 | |

| 3.確定申告とは | 3-1.確定申告が必要な人① 会社員・公務員 |

| 3-2.確定申告が必要な人② 会社員・公務員以外 | |

| 3-3.確定申告で得をする人とは | |

| 3-4.確定申告の基本 | |

| 4.所得税の具体的な節税方法 | 4-1.年金や健康保険料を支払った場合 |

| 4-2.医療費負担が大きくなった場合 | |

| 4-3.生命保険料や地震保険料を支払った場合 | |

| 4-4.寄附(ふるさと納税)をした場合 | |

| 4-5.住宅ローンを利用している場合 | |

| 4-6.将来の年金額を増やしながら節税できる方法 | |

| 4-7.多額の経費がかかった場合(会社員・公務員) | |

| 4-8.個人事業主の経費① | |

| 4-9.個人事業主の経費② | |

| 5.こんなときは税金がかかる!? | 5-1.副業をした場合 |

| 5-2.宝くじ・ギャンブルで利益を得た場合 | |

| 5-3.株の売買をした場合 | |

| 5-4.FXで所得があった場合 | |

| 5-5.仮想通貨取引で所得があった場合 | |

| 5-6.奨学金を受け取る場合 | |

| 5-7.損害保険金・損害補償金を受け取る場合 | |

| 5-8.生命保険金を受け取る場合 | |

| 6.相続税の節税方法 | 6-1.相続税の基本 |

| 6-2.節税対策の第一歩① | |

| 6-3.節税対策の第一歩② | |

| 6-4.贈与を使った節税 | |

| 6-5.生命保険を使った節税 | |

| 7.贈与税の節税方法 | 7-1.贈与税の基本 |

| 7-2.贈与の具体的な節税方法 |

| 1.税金についての基礎 | 1-1.税金の種類 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 2.会社員・公務員の税金 | 2-1.給与明細の見方 | 2-2.年末調整とは | 2-3.源泉徴収票について | 2-4.転職・退職時の税金① 所得税 | 2-5.転職・退職時の税金② 住民税 | ||||

| 3.確定申告とは | 3-1.確定申告が必要な人① 会社員・公務員 | 3-2.確定申告が必要な人② 会社員・公務員以外 | 3-3.確定申告で得をする人とは | 3-4.確定申告の基本 | |||||

| 4.所得税の具体的な節税方法 | 4-1.年金や健康保険料を支払った場合 | 4-2.医療費負担が大きくなった場合 | 4-3.生命保険料や地震保険料を支払った場合 | 4-4.寄附(ふるさと納税)をした場合 | 4-5.住宅ローンを利用している場合 | 4-6.将来の年金額を増やしながら節税できる方法 | 4-7.多額の経費がかかった場合(会社員・公務員) | 4-8.個人事業主の経費① | 4-9.個人事業主の経費② |

| 5.こんなときは税金がかかる!? | 5-1.副業をした場合 | 5-2.宝くじ・ギャンブルで利益を得た場合 | 5-3.株の売買をした場合 | 5-4.FXで所得があった場合 | 5-5.仮想通貨取引で所得があった場合 | 5-6.奨学金を受け取る場合 | 5-7.損害保険金・損害補償金を受け取る場合 | 5-8.生命保険金を受け取る場合 | |

| 6.相続税の節税方法 | 6-1.相続税の基本 | 6-2.節税対策の第一歩① | 6-3.節税対策の第一歩② | 6-4.贈与を使った節税 | 6-5.生命保険を使った節税 | ||||

| 7.贈与税の節税方法 | 7-1.贈与税の基本 | 7-2.贈与の具体的な節税方法 |

プランのご案内

ウケホーダイ

初期費用・入会金なし。 ウケホーダイなら講座ごとの料金支払い不要。定額で講座を受講し放題!

月額支払い、一括支払いのプランを選択して購入可能

税金のきほん 講座の特長

難しい言葉は一切なし!税金の基礎が学べる講義動画

講師は税理士である戸塚 成樹先生。専門用語をなるべく使わず、具体的な事例を取り上げながら税金の知識を解説しているので、初心者でも安心です。

会社員・公務員・個人事業主など、自分の立場や環境にあわせて知っておくべき税金や、事前に知っておくことで数万~数百万の節税にもつながる相続税の基礎知識や節税方法が学べます。

また各章が独立したカリキュラムになっているため、興味がある講義動画をかいつまんで視聴できるのも嬉しいところ。ぜひ、自分の身近な内容から税金の知識をチェックしてみましょう。

※会員登録後、利用できる講義動画を視聴できます。ご利用の端末で視聴可能か、ご確認ください。

「実践」に活かせる知識を練習問題で定着させよう

具体的な節税方法を学んで「へー!こうすればいいんだ」と自分に活かせる内容が見つかったら、実践するのが非常に大切です。

いくら理屈がわかったところで知識を得ただけでストップしてしまうと、お金の節約には繋がりません。

練習問題を使って、実践に活かせる知識を理解しているかをチェックすることで、実践力を高めていきましょう。

試験対策や勉強法に役立つおすすめ記事

税金のきほんに関する試験対策や勉強法、直前対策といったすぐに役立つ記事から、資格以外の様々な情報を無料で配信中です。

今すぐ、チェックしてみましょう。